火災保険の「風災・雹(ひょう)災・雪災」補償ってなに?補償範囲はどこまで?

「風災・雹(ひょう)災・雪災」とは?

「風災・雹(ひょう)災・雪災」とは、台風や突風、竜巻等による強風や雹(ひょう)、大雪や雪崩等による災害のことをいいます。

| 災害 | 損害の主な例 |

|---|---|

風災 |

|

雹(ひょう)災 |

|

雪災 |

|

これらは一例に過ぎませんが、どこでも誰にでも起こりうる被害ということがわかりますね。火災保険は、これらの損害を補償してくれる心強い保険です。

「風災・雹(ひょう)災・雪災」補償の対象は?

火災保険は、風災・雹(ひょう)災・雪災の補償に限らず、補償の対象を「建物のみ」か「家財のみ」か「建物と家財」の3つから選ばなければなりません。「建物」は住まいの建物はもちろん、門・塀・物置・車庫・ポスト等が対象となり、「家財」は家具・電化製品・衣類等が対象となります。

対象を「建物」のみにすると、もし台風などで家具や電化製品に対する損害が生じても、「家財」に対する補償はされません。そうならないためにも、「建物と家財」の両方を対象にすることをお勧めします。

火災保険の「風災・雹(ひょう)災・雪災」で補償される例

火災保険の「風災・雹(ひょう)災・雪災」で補償される具体的な例を見ていきましょう。

- 台風で屋根瓦が破損してしまった。

- 竜巻で飛ばされた自転車が自宅の門にぶつかって破損してしまった。

- 暴風雨で飛ばされた木の枝で家の窓ガラスが割れ、室内の家財が水浸しになってしまった。

- 台風で家の物置が破損してしまった。

- 大粒の雹(ひょう)でカーポートが割れてしまった。

- 大粒の雹(ひょう)で自転車が破損してしまった。

- 大雪で積もった雪により、屋根にある太陽光パネルが破損してしまった。

- 雪崩(なだれ)にまきこまれて自宅が倒壊してしまった。

上記の通り、台風や雪災等による損害を幅広く補償してくれます。「暴風雨で窓ガラスが割れて家財が水浸しになった」という被害は、「水災」ではなく「風災」によって補償されます。

火災保険の「風災・雹(ひょう)災・雪災」で補償されない場合

火災保険の「風災・雹(ひょう)災・雪災」で補償されないものもありますので、具体的な例をご紹介します。

風災・雹(ひょう)災・雪災によらない吹き込みや雨漏り等で起きた損害

風災・雹(ひょう)災・雪災の補償の対象となるのは、暴風雨等で屋根や窓ガラス等の建物の外側が破損して内部が水浸しになった場合などです。それ以外の吹き込みや雨漏り等の損害は補償されません。例えば、台風時に窓を開けっぱなしにしていたために室内が水浸しになった場合の損害は補償されません。

経年劣化や老朽化による損害

建物の経年劣化や老朽化で発生した水濡れによる損害は補償されませんので、ご注意ください。 なお、経年劣化による屋根や外壁、金属部分の傷みは、建物のいたるところに発生します。こまめにチェックして修理する等の適切な対応を心がけましょう。

自宅の駐車場ある自動車への損害の場合

例えば、「台風や大粒の雹(ひょう)によりカーポートが破損し、駐車場に停めていた自動車が故障した」といったケースですが、残念ながら火災保険では自動車への補償はされません。自動車は「家財」に含まれないためです。上記の例のような損害については、自動車保険の車両保険で補償をカバーすることができます。

事故のあった日から3年以上経過している場合

火災保険の請求期限は、原則的に損害を受けてから3年までと保険法で定められています。そのため、3年以上経過してしまうと保険の請求ができなくなってしまいます。風災・雹(ひょう)災・雪災による被害にあった場合は、すぐに保険会社に連絡することをお勧めします。また、保険会社によっては保険法とは異なる請求期限を設けていることもありますので、前もって確認しておきましょう。

「風災・雹(ひょう)災・雪災」補償は必要?

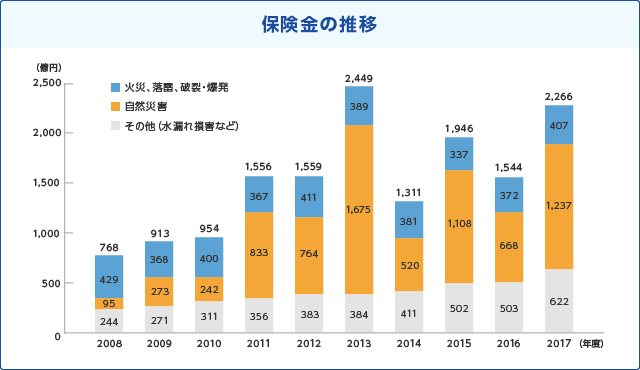

台風や大雨による災害とは今まで無縁だったという方も少なくないでしょう。しかし、2011年頃から火災保険の保険金の支払いのうち、風災・雹(ひょう)災・雪災を含む自然災害への支払いが大きく増加しています。原因の一つとして、地球温暖化等の影響により、台風や竜巻、暴風雨などの大規模な災害が増えていることがあげられます。

- ※出典:損害保険料率算出機構「火災保険・地震保険の概況」より抜粋

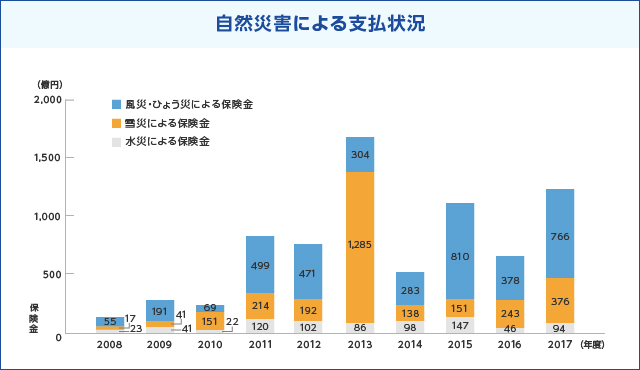

下図から自然災害の中でも風災・雹(ひょう)災・雪災が保険金の割合を占めているがわかります。

- ※出典:損害保険料率算出機構「火災保険・地震保険の概況」より抜粋

また、保険会社は基本補償として「風災・雹(ひょう)災・雪災」補償を外すことができないようにしているケースがほとんどですが、中には補償を外すことができる保険会社もあります。しかし、上述の通り、近年、台風や竜巻、暴風雨等による自然災害が多発し、その被害は年々全国に広がっていますので、「風災・雹(ひょう)災・雪災」補償が外せるプランでも付帯することをお勧めします。

免責の設定に対する注意点

火災保険では、損害が起きた際に自己負担する「免責金額」を設定できます。免責金額を高く設定することによって保険料が安くなります。

免責金額には、自己負担額を0円~20万円程度から選ぶ免責方式と、自己負担額が20万円と決まっているフランチャイズ方式の2種類があります。免責方式は、損害額が設定した自己負担額(免責金額)を超えた場合、損害額から自己負担額を差し引いた金額が保険金として支払われます。一方、フランチャイズ方式は、自己負担額を超えた場合、損害額の全額が保険金として支払われる、という違いがあります。

| 免責方式 (免責10万円の場合) | フランチャイズ方式 (免責20万円の場合) | |

|---|---|---|

| 損害額5万円 の場合の保険金 | 0円 | 0円 |

| 損害額15万円 の場合の保険金 | 5万円(損害額15万円-免責10万円) | 0円 |

| 損害額30万円 の場合の保険金 | 15万円(損害額15万円-免責15万円) | 30万円 |

免責金額を設定するメリットは、保険料を抑えられること、風災・雹(ひょう)災・雪災の被害による損害が万が一起こっても免責以上の損害額は補償されることです。一方、近年の風災・雹(ひょう)災・雪災の被害による損害額は20万円未満となることが多いようです。毎年10万円程度の台風による風災被害があった場合、もしも免責金額を20万円に設定していたら、10年で100万円ほどの被害額が自己負担となります。そうなると免責を0円で設定したほうが結果的には負担が減るといったことも考えられます。免責金額の設定はしっかり考えて決めましょう。

まとめ

台風や竜巻、大雪などによる被害は年々増加傾向にあります。また、深刻な被害も増えています。安心した生活を送るためにも風災・雹(ひょう)災・雪災のリスクを正しく理解していきましょう。